Mark Szakonyi, Executive EditorFeb 15, 2024, 10:30 AM EST

Articles reproduced by permission of Journal of Commerce.

Mark Szakonyi, Executive Editor

Feb 15, 2024, 10:30 AM EST

Articles reproduced by permission of Journal of Commerce.

Unos 2,2 millones de TEU de capacidad de buques salieron de los astilleros en 2023 y todavía hay pedidos de otros 1,6 millones de TEU de capacidad. Crédito de la foto: donvictorio / Shutterstock.com.

Unos 2,2 millones de TEU de capacidad de buques salieron de los astilleros en 2023 y todavía hay pedidos de otros 1,6 millones de TEU de capacidad. Crédito de la foto: donvictorio / Shutterstock.com. La perturbación del Mar Rojo absorbió aproximadamente entre el 6% y el 7% de la capacidad global como resultado de que los transportistas extendieron sus tránsitos de 10 a 14 días alrededor del sur de África en lugar de correr el riesgo de ataques de militantes hutíes que operan en Yemen.

"La crisis es una bendición disfrazada, porque la cantidad de barcos que se necesitan para recorrer África es enorme", dijo Lars Jensen, director ejecutivo y socio de Vespucci Maritime, durante un seminario web el 8 de febrero organizado por el Journal of Commerce.

Esa capacidad de absorción no durará para siempre. Cuando los transportistas, y más importante aún, sus aseguradores, recuperen la confianza en transitar el Canal de Suez a través del Mar Rojo, ese exceso de oferta les aguardará. Aun así, los transportistas no están exentos de opciones para hacer mella en el exceso de oferta: pueden dejar inactivos o reciclar barcos existentes, o retrasar o cancelar directamente pedidos de nuevos buques.

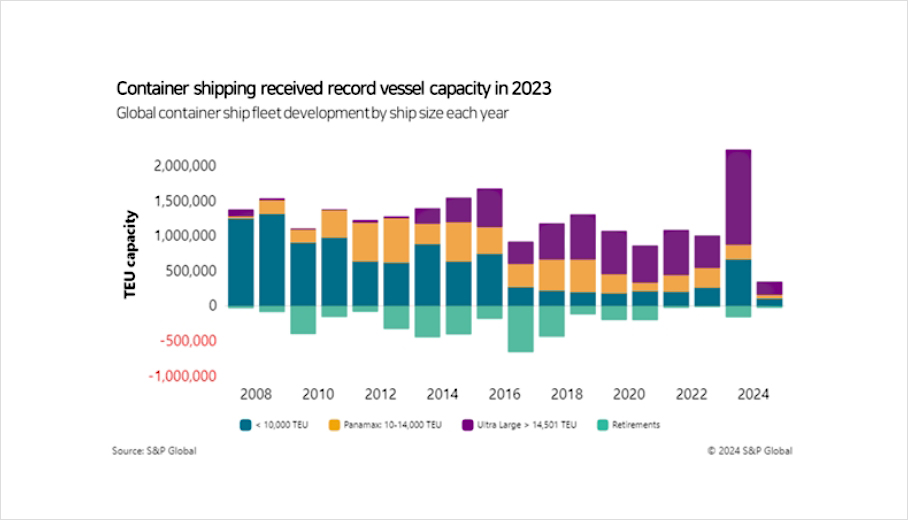

La cantidad de capacidad entregada el año pasado es asombrosa: unos 2,2 millones de TEU de capacidad de buques salieron de los astilleros en 2023. Poco más del 60% de la capacidad provino de buques portacontenedores ultragrandes, medidos por aquellos con capacidades de más de 14.501 TEU. En comparación, entre 2019 y 2022, en cualquiera de esos cuatro años no se entregaron más de 1,1 millones de TEU de capacidad total, incluidas las clases post-Panamax y más pequeñas.

Para mitigar el exceso de capacidad, los transportistas pueden recurrir a barcos inactivos. Aunque no sin costos adicionales de mantenimiento y almacenamiento, existe un gran potencial para dejar inactiva una mayor parte de la flota. Según Alphaliner, actualmente sólo el 0,8% de la flota está inactiva. Al 29 de enero, no había barcos inactivos con una capacidad de más de 12.500 TEU en la flota mundial debido a que los transportistas necesitaban más barcos para los tránsitos entre Asia y Europa, ahora más largos, y para dar cabida a la avalancha de exportaciones de China antes de que comenzara el Año Nuevo Lunar. 10 de febrero, según el analista.

Debido a que los transportistas están acelerando los buques en los tránsitos más largos para cumplir con los horarios, Jensen dijo que pueden volver gradualmente a la llamada navegación lenta mientras que los buques recién recibidos pasan a servicios de navegación más lentos. Los tránsitos más largos añaden unas 3.000 millas náuticas a los servicios en dirección oeste desde Asia a Europa y la costa este de América del Norte.

La capacidad entrante no afectará a todos los comercios de contenedores por igual, ya que los portacontenedores ultragrandes solo se desplegarán en tránsitos a través del Canal de Suez o en aquellos que navegan por África. A medida que la demanda de importaciones de Asia se estabiliza, los transportistas han mejorado algunos servicios con barcos más grandes en el transpacífico, pero han postergado el lanzamiento de nuevos servicios; El anuncio de Zim a finales de enero de un nuevo servicio expreso entre Asia y Canadá occidental es una excepción. Los transportistas también son reacios a inundar el comercio entre Asia y América del Norte con capacidad, lo que fácilmente podría revertir cualquiera de las recientes ganancias en las tasas al contado.

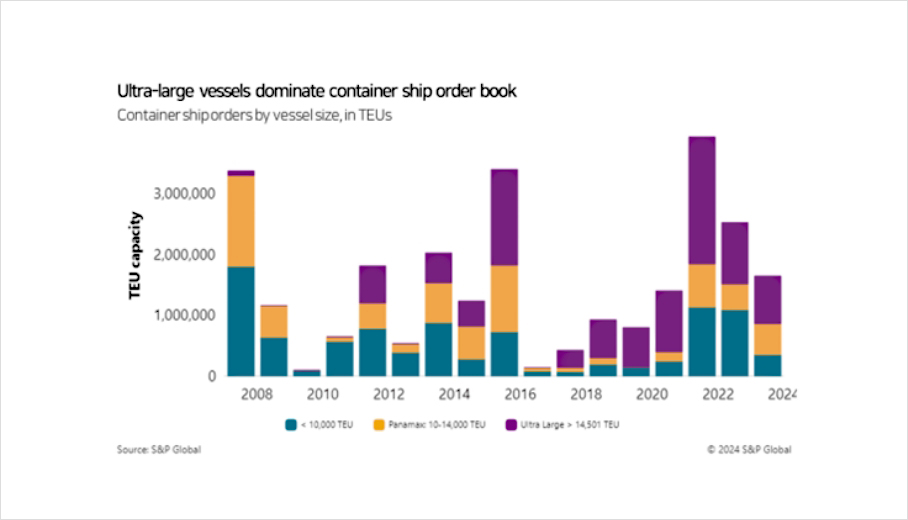

Cualquiera que sea el grado en que las líneas de contenedores, ya sea individualmente o como industria, manejen el exceso de capacidad, la capacidad entregada en los próximos años tendrá abrumadoramente salas de máquinas capaces de funcionar con gas natural licuado (GNL), metanol o hidrógeno, o ser capaces de siendo convertido más tarde. El ochenta y cinco por ciento de la capacidad de los buques ordenados podrá funcionar no solo con combustible búnker tradicional, sino también con una alternativa destinada a reducir significativamente las emisiones de carbono, aunque con algunas fugas de metano a través de la propulsión de GNL. Pero si esos barcos tienen los combustibles alternativos necesarios y un sistema de distribución para suministrarlos es otra cuestión.

Artículo Original

Container shipping still has an overcapacity problem, but it’s far from insurmountable

Figures from the Panama Canal Authority show there were 44 vessels with bookings waiting to transit as of Feb. 9 and 12 non-booked vessels. Photo credit: Ellen McKnight / Shutterstock.com.

Figures from the Panama Canal Authority show there were 44 vessels with bookings waiting to transit as of Feb. 9 and 12 non-booked vessels. Photo credit: Ellen McKnight / Shutterstock.com. The Red Sea disruption soaked up an estimated 6% to 7% of global capacity as a result of carriers extending their transits by 10 to 14 days around southern Africa rather than risking attacks from Houthi militants operating in Yemen.

The crisis is a blessing in disguise, because the amount of ships you need to go around Africa is enormous,” Lars Jensen, CEO and partner at Vespucci Maritime, said during a Feb. 8 webinar hosted by the Journal of Commerce.

That capacity suck won’t last forever. When carriers, and more importantly their insurers, regain confidence in transiting the Suez Canal via the Red Sea, that oversupply will await them. Still, carriers aren’t without options to put a dent in the oversupply: They can idle or recycle existing ships, or delay or outright cancel orders for new vessels.

The amount of capacity delivered last year is staggering — some 2.2 million TEUs of vessel capacity came out of shipyards in 2023. Just over 60% of the capacity came from ultra-large container ships, as measured by those having capacities of more than 14,501 TEUs. By comparison, between 2019 and 2022, no more than 1.1 million TEUs of total capacity, including post-Panamax and smaller classes, were delivered in any one of those four years.

To mitigate overcapacity, carriers can fall back on idling ships. Although not without additional maintenance and storage costs, there’s plenty of potential to idle more of the fleet. Just 0.8% of the fleet is currently idled, according to Alphaliner. As of Jan. 29, there were no idle ships with a capacity of more than 12,500 TEUs in the global fleet due to carriers needing more vessels for the now-longer Asia-Europe transits and to accommodate the China export rush before Lunar New Year began Feb. 10, according to the analyst.

Because carriers are speeding up vessels on the longer transits to meet schedules, Jensen said they can gradually return to so-called slow steaming while popping newly received vessels into slower sailing services. The longer transits add some 3,000 nautical miles to westbound services from Asia to Europe and the East Coast of North America.

The incoming capacity won’t hit all container trades equally, with the ultra-large containerships only deployable on transits through the Suez Canal or those sailing around Africa. As Asia import demand settles, carriers have upgraded some services with larger ships on the trans-Pacific but held off on launching new services; Zim’s late-January announcement of a new Asia-Western Canada express service is an exception. Carriers are also loath to swamp the Asia-North America trade with capacity, which could easily reverse any of the recent spot rate gains.

To whatever degree container lines, either individually or as an industry, handle overcapacity, the delivered capacity in the next few years will overwhelmingly have engine rooms capable of being powered by liquefied natural gas (LNG), methanol or hydrogen, or to be capable of being converted later. Eighty-five percent of ordered vessel capacity will be able to run on not just traditional bunker fuel, but also on an alternative meant to significantly reduce carbon emissions, albeit with some methane leak via LNG propulsion. But whether those ships have the needed alternative fuels and a distribution system to supply is another matter.